はじめに

ビジネスの世界において、決算書は企業の財務状態を明らかにする重要な文書です。しかし、多くの人にとって、決算書は複雑で理解しづらいものかもしれません。

本記事では、決算書の基本的な構成要素を解説し、その重要性について探ります。さらに、具体的な表の例を用いて、各財務諸表の理解を深めていきます。

財務の専門家でなくとも、決算書の基本を理解することで、投資判断や企業分析に役立つ洞察を得ることができます。

決算書の構成

決算書は主に3つの重要な財務諸表から構成されています。これらの諸表は、それぞれ別の観点から企業の財務状態を示しています。

<<3つの財務諸表>>

以下、各財務諸表について詳しく見ていきましょう。

貸借対照表:企業の資産・負債の概要

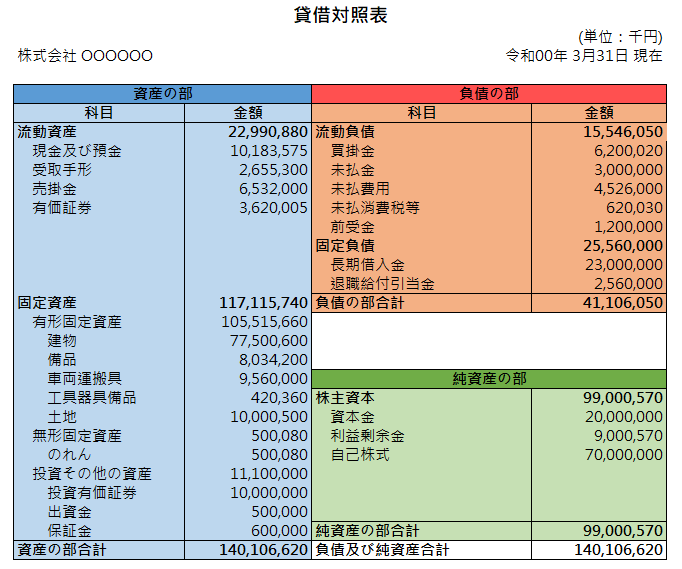

貸借対照表は、特定の時点における企業の財政状態を示す重要な財務諸表です。左側(借方)には資産が、右側(貸方)には負債と純資産が記載されます。

以下は、簡略化された貸借対照表の例です:

※貸借対照表:英語で「Balance Sheet」(略称B/S)

この例では、資産合計と負債・純資産合計が一致していることがわかります。これが「貸借対照表」の基本原則です。

貸借対照表を分析することで、企業の財務健全性や流動性を評価することができます。例えば、流動比率(流動資産÷流動負債)を計算することで、短期的な支払能力を判断できます。

損益計算書:収益と費用の物語

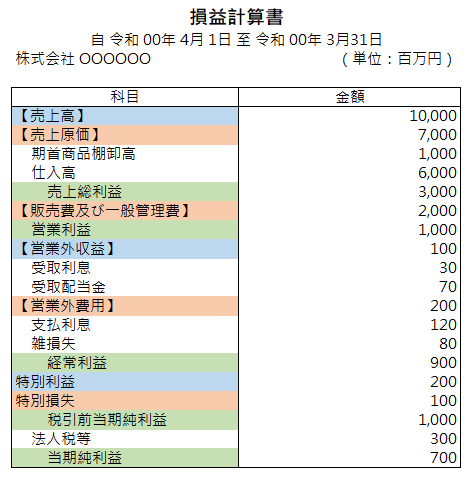

損益計算書は、一定期間(通常は1年間)の企業の経営成績を示す財務諸表です。売上高から始まり、そこから各種費用を差し引いていくことで、最終的な利益(または損失)を算出します。

以下は、簡略化された損益計算書の例です:

※損益計算書:英語でProfit and Loss Statement(略称P/L)

この例では、売上高から始まり、各種費用を差し引いていくことで、最終的な当期純利益を算出しています。

損益計算書の数字を見ることで、企業の収益力や効率性を判断することができます。例えば、売上高営業利益率(営業利益÷売上高)を計算することで、企業の本業での収益力を評価できます。この例では、営業利益率は10%(1,000 ÷ 10,000)となります。

キャッシュ・フロー計算書:資金の流れを追う

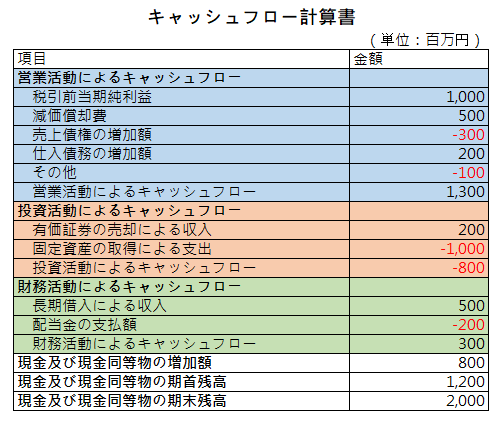

キャッシュ・フロー計算書は、企業の現金の動きを表す財務報告書です。この計算書は、営業活動、投資活動、財務活動の3つの区分に分けられています。

以下は、簡略化されたキャッシュ・フロー計算書の例です:

※キャッシュ・フロー計算書:英語で「Cash Flow Statement」(略称C/F)

この例では、営業活動で得た資金を主に設備投資に充て、不足分を借入で賄っている様子がわかります。

キャッシュ・フロー計算書を分析することで、企業の資金繰りの状況や将来の成長に向けた投資の様子を理解することができます。

例えば、営業活動によるキャッシュ・フローがプラスであっても、過大な設備投資や借入金の返済によって全体のキャッシュ・フローがマイナスになっているケースなどは要注意です。

まとめ

決算書は、企業の経済的健全性を分析するための重要な資料です。貸借対照表、損益計算書、キャッシュ・フロー計算書という3つの主要な財務諸表を通じて、企業の資産状況、収益性、資金の流れを多角的に分析することができます。

これらの財務諸表を適切に読み解くことで、投資家は投資判断に必要な情報を得ることができますし、経営者は自社の競争力のある部分と改善が必要な部分を把握し、将来的な計画立案に活かすことができます。

また、取引先や金融機関にとっても、企業の信用力を評価する上で欠かせない情報源となります。

財務諸表分析のスキルを磨くことは、ビジネスの世界で大きな武器となることは間違いありません。決算書の数字を単なる数字としてではなく、企業の活動や戦略を反映した「生きた情報」として捉えることで、ビジネスへの理解がさらに深まるはずです。

以下のリンクでは、経理/財務/会計に関する記事をまとめています。各記事をクリックして、詳しい情報をご確認ください。